Claims Made

Le coperture “a richiesta di risarcimento pervenuta” derivano dal sistema assicurativo anglosassone e presentano perciò caratteristiche che potrebbero essere giudicate in contrasto con la normativa italiana. La modalità di indennizzo, secondo cui il sinistro può essere avvenuto in un periodo precedente alla stesura della polizza, presenta per determinati rami dei vantaggi per le compagnie, così come per il cliente

15/02/2022

Tipo di trigger (letteralmente, miccia o grilletto), che fa scattare l’operatività della copertura assicurativa nell’ambito delle polizze di responsabilità civile, definendone la validità temporale.

Nell’assicurazione che funziona su questa base, sono accettate come valide tutte le richieste di risarcimento pervenute per la prima volta agli assicuratori (in inglese, l’espressione è claims made), durante il periodo di vigenza della polizza, indipendentemente dalla data in cui i danni cui si riferiscono si siano effettivamente verificati.

In pratica, l’attenzione viene spostata dal momento in cui l’evento dannoso si verifica, a quello in cui lo stesso emerge e viene denunciato alla compagnia assicuratrice.

Chi subisce il danno, infatti, non ne ha sempre contezza immediata: è possibile che trascorra del tempo prima che egli sia in grado di percepire di averlo subito e possa collegarlo a un particolare evento generatore, in modo da sporgere denuncia all’attore, al fine di ottenere il risarcimento che gli spetta.

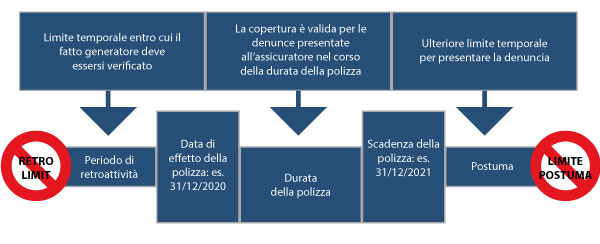

Per definire il limite temporale della copertura su base claims made, è previsto un limite di retroattività o garanzia pregressa (in inglese, retro limit) per cui i danni verificatisi prima della data indicata a questo fine, seppure denunciati durante il periodo di polizza, non verranno accettati dall’assicuratore.

Qualora questo limite di validità temporale non fosse chiaramente indicato nel contratto, la copertura avrà una retroattività illimitata (unlimited retro), ovvero saranno valide tutte le denunce di sinistro pervenute durante il periodo di validità del contratto assicurativo. In pratica, una unlimited retro non considera alcun limite di tempo per l’accadimento dell’evento coperto.

È anche possibile prevedere un limite di retroattività che non preceda la data di effetto della polizza stessa, nel qual caso si parlerà di retro inception: l’assicuratore accetterà soltanto la denuncia di quei sinistri occorsi e denunciati nel periodo dell’assicurazione.

I limiti di retroattività e di ultrattività

Per ciascun sinistro, dunque, si distingueranno un anno di accadimento (l’anno nel quale il sinistro è effettivamente occorso) e un anno di denuncia (l’anno nel quale la richiesta di risarcimento è pervenuta per la prima volta agli assicuratori).

È poi possibile prevedere un determinato lasso di tempo, oltre la data di scadenza della polizza, nel corso del quale sarà ancora possibile presentare la denuncia di sinistro alla compagnia. Si tratta del cosiddetto periodo di ultrattività, talvolta anche indicato come garanzia postuma, che prolunga il termine temporale entro il quale è possibile denunciare il sinistro (solitamente da un minimo di due a un massimo di 120 mesi, per le cosiddette postume decennali), dopo la scadenza della polizza stessa.

Può infatti accadere che un sinistro occorra poco prima della scadenza del contratto e l’assicurato potrebbe non avere il tempo necessario per denunciarlo. Se la polizza che segue non fosse munita di un periodo di retroattività (ad esempio, se si trattasse di una retro inception), la denuncia di questi sinistri non verrebbe accettata come valida dall’assicuratore in corso e neppure da quello precedente, essendo scaduto il periodo della polizza. Si renderà quindi necessario un ulteriore lasso di tempo che consenta all’assicurato di segnalare alla compagnia questi eventi dannosi e la loro denuncia sarà considerata valida, purché gli stessi non vengano presentati e accettati anche dall’assicuratore della polizza successiva.

Una rappresentazione grafica della validità temporale di una copertura su base claims made potrebbe essere riassunta come segue:

Le caratteristiche che frenano la diffusione in Italia

Dal momento che questo tipo di copertura nasce all’interno di un ordinamento giuridico assai diverso dal nostro, essa si discosta dall’impostazione tradizionale prevista dall’art. 1917 del codice civile (Assicurazione della responsabilità civile), che prevede che la garanzia sia operativa per fatti avvenuti durante il periodo di vigenza della polizza (losses occurring).

Inoltre, com’è facilmente intuibile, la claims made costituisce una forma di assicurazione piuttosto complessa, la cui applicazione può risultare ardua da comprendere perfino per gli addetti ai lavori, figurarsi per gli assicurati.

In Italia, dunque, questa clausola si è trovata al centro di molte discussioni, sfociate in diverse prese di posizione da parte dei tribunali di ogni ordine e grado, fino alla Corte di Cassazione. La magistratura ha lungamente avversato la sua adozione da parte degli assicuratori, con varie giustificazioni. In particolare, essa sarebbe risultata:

atipica, se non illegittima, perché contraria al disposto dell’art. 1917 c.c.;

vessatoria, perché limiterebbe l’operatività del contratto a danno dell’assicurato (e sarebbe quindi soggetta alla sua espressa approvazione, ex art. 1341 del c.c.);

essa, inoltre, violerebbe il disposto dell’art. 1895 c.c., coprendo avvenimenti la cui origine si colloca prima della stipulazione del contratto, eludendo così il principio indennitario su cui fonda l’intero apparato del sistema assicurativo;

In poche parole, la clausola risulterebbe immeritevole di tutela per il nostro ordinamento e danneggerebbe l’interesse dell’assicurato, inteso come parte debole nel processo di vendita del prodotto assicurativo. Ciò comporterebbe la nullità del suo contenuto e autorizzerebbe il magistrato, che dovrà giudicarne di volta in volta l’adeguatezza, a modificarne l’oggetto, ricostituendo lo spirito del disposto dell’articolo 1917 del codice civile.

La poca chiarezza nuoce al settore

La discussione è andata avanti per anni ed è tuttora in corso. Allo stato attuale, nonostante questa clausola abbia ricevuto l’imprimatur all’interno di alcuni provvedimenti legislativi (legge 31/12/2012 n° 247, recante la nuova disciplina dell’ordinamento della professione forense; legge n. 24/2017, nota come legge Gelli, legge Concorrenza n. 124/2017, recante disposizioni sull’ultrattività delle polizze assicurative di responsabilità professionale), la questione investe ancora parecchi fronti per le compagnie.

È infatti possibile che sinistri ancora aperti riservino delle sorprese sulla loro risarcibilità, qualora la clausola non venga accettata dalla magistratura, con gravi conseguenze sull’ammontare delle riserve appostate. Inoltre, i trattati di riassicurazione di alcuni tipi di polizze impongono l’uso della claims made, il che potrebbe mettere a repentaglio la solvibilità della compagnia, se la stessa non fosse in grado di applicarla correttamente, in seguito alle diverse indicazioni del tribunale.

È quindi vitale che gli assicuratori ne facciano un uso attento, evitando che la magistratura possa dichiararla nulla, sostituendola di fatto con una losses occurring.

Il vantaggio dell’adeguamento dei premi

Com’è noto, infatti, lungi dal voler costituire una vessazione nei confronti dell’assicurato, la clausola claims made comporta una serie di vantaggi per tutti i soggetti coinvolti nel negozio assicurativo.

Essa ha infatti il merito di attualizzare la copertura, rendendo assai più semplice la denuncia di sinistri che, nell’ambito di rami che dispiegano la loro operatività in tempi anche molto lunghi (long tail), potrebbero essere presentati a compagnie che non esistono più, o che non operano più nel mercato di riferimento.

L’efficacia della copertura risulta inoltre svincolata dall’accertamento di circostanze che potrebbero non essere più facilmente riscontrabili o dalla vigenza, al momento dell’accadimento, di massimali non adeguati alla bisogna.

Per gli assicuratori, stante la dinamica dei sinistri per i rami in cui la clausola è utilizzata, essa soddisfa una serie di esigenze vitali per la loro sopravvivenza e permette loro di adeguare i premi di polizza all’effettivo parametro di spesa del momento in cui gli stessi vengono riservati e pagati, contribuendo in modo determinante a una maggiore certezza sui costi e sugli andamenti dei rischi assicurati.

© RIPRODUZIONE RISERVATA

👥